餐饮行业优质赛道,火锅市场仍在快速前进。我国餐饮市场规模已达四万亿,正处于稳步增长阶段,其中火锅餐饮易于标准化,厨房占用面积小,厨师配置要求较低,因此单店盈利能力高且优于其他餐饮类别,是餐饮行业的优质赛道。火锅市场仍在快速前进,消费者对辣味餐饮青睐度的提升促使火锅在餐饮行业中的占比逐步提升。

火锅产业链上中下游链条较短,上游主要是生鲜食材,中游包括制品(以速冻鱼糜制品、速冻肉制品为主)和火锅调味料(底料和蘸料),下游则是火锅餐饮(包括门店、小火锅以及火锅外卖)。

关注“乐晴智库”,看深度行业研究报告(公众号ID:lqzk767,网站:)

1.食材供应链:食材供应链属发展初期,居民消费频次高,新型生鲜零售发展空间大。

行业玩家和模式较多,但受制于中间环节多、耗损率高、履单费用和引流费用高的特征导致行业盈利能力低,目前仍无稳定的盈利模式。

且受制于区域市场壁垒,第三方供应链企业难以做大。大型火锅品牌均选择自建模式较轻的供应链,在控制成本的同时保障品牌体验的一致性和扩张战略的独立性。

2.火锅调味料(底料、蘸料):主要竞争格局分散,小龙头初具规模,居民消费习惯的培育将带动行业渗透率的提升,品类和渠道的扩张带来行业龙头成长的确定性。

3.火锅制品:行业发展成熟,增速稳定,行业盈利能力低,进入龙头凭借规模优势收割中小竞争者市占率阶段,规模优势是行业竞争的关键。

连锁化率能否提升是火锅上游产业链的价值提升的关键。火锅行业市场规模达4300多亿,火锅行业向上延伸出了火锅底料、火锅制品和贯穿整个产业链的火锅餐饮供应链三个行业。较低的连锁化率既给上游企业提供了为小餐饮公司服务的行业机会,又对其开拓市场和运营管理能力提出了较大的挑战。

发展火锅产业链是火锅企业生存和扩张的必由之路。我国餐饮连锁化率不高主要由于:1.国人口味多样、2.企业管理体制与连锁规模不匹配、3.连锁餐饮一致性差导致品牌体验不佳。

我们认为过分强调口味因素而忽略了餐饮体验的一致性是众多连锁餐饮企业品牌力衰减并退出舞台的原因。

经营火锅单店和经营火锅连锁品牌是不同的两种生意模式,餐饮品牌的竞争其实是餐饮产业链的竞争,无论从保证品牌体验一致性的角度还是从控制成本的角度,发展火锅产业链是火锅企业生存和扩张的必由之路。

供应链是火锅连锁品牌逐步建立起的盈利护城河。目前,中国第三方餐饮供应链市场仍属发展初期,较大的火锅连锁品牌均选择自建供应链。然而,对于发展初期的连锁企业来说,餐饮供应链的打造前期成本较高。

因此,发展时间早、供应链分布范围广且成熟的火锅企业在扩张性和成本控制能力上将占优,资产较重的供应链是火锅连锁品牌逐步建立起的盈利护城河。

▌火锅行业:翻滚的大市场

火锅市场仍在快速前进

我们已经在深度报告《翻滚吧小火锅》中提出:

1) 火锅行业历史悠久火锅餐饮,是已经被验证过的生命力最旺盛的菜系之一。2017年火锅餐厅总收入4362亿元,是中式餐饮中占比最大的单品,并且比重仍然在增长

2) 川味火锅适应消费者嗜辣的口味变迁,长远来看发展空间最大。川味火锅门店数量占全国火锅餐饮门店64%左右,北方火锅门店占14%,而粤系火锅为12%,其他派系火锅门店共计不足10%;

3) 火锅易于标准化,是正餐中容易出现大企业的最优赛道。四万亿餐饮市场平稳增长,火锅市场份额占比最高。

2018年我国餐饮市场总收入达42716亿元,2011-2018年我国餐饮服务市场总收入年复合增长12%。2017年,中式餐饮总收入31920亿元,火锅占中式餐饮比重达13.7%,市场份额居于各细分中式餐饮类型之首。

火锅餐饮市场规模逐年递增,2018年行业规模预计增长10.36%。支撑火锅行业持续增长的原因之一是国人对火锅(尤其是麻辣火锅)接受程度的逐步提升,麻辣口味具备成瘾性和解压性的特征,云贵川等地的劳力输出在一定程度上加速了国人对麻辣口味饮食习惯的培育。

近几年,云贵川等地出现了明显的劳力回流趋势,四川省统计局报告显示,农民工向省内回流趋势明显,省外转移输出人口从2010年1226.6万人到达历史最高,随后开始呈下降趋势,从2011年1205.2万人,下降到2017年的1174.6万人。

目前川式火锅在不同火锅类别中的已达64.2%的较高占比,麻辣口味在全国的渗透已经达到较高水平,饮食习惯的养成所需时间较长,一旦养成较难改变,预期未来麻辣口味爱好者数量将维持高位。海底捞2018年收入170亿收入,市占率达到3.6%,其余竞争对手的市占率都低于1%。

原材料是火锅店主要成本

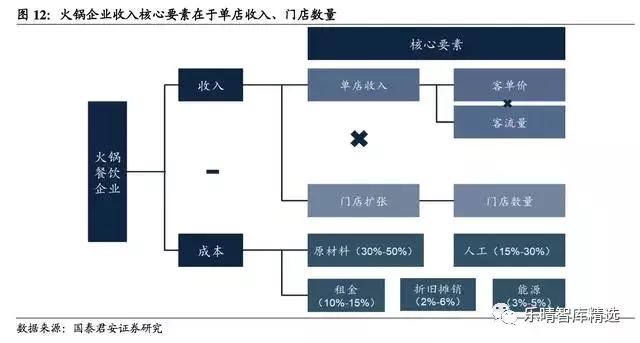

火锅店成本费用拆分。在收入端,翻台率和客单价是决定火锅门店单店营收的核心指标,由于火锅门店台数相对固定,客流量与翻台率成正比关系。

成本端,占比最大的是原材料成本(30%-50%),火锅企业在上游采购牛羊肉等食材,中游采购料制品和调味品,呷哺呷哺和海底捞毛利率均在60%左右。

费用端主要包括人工成本和物业租赁成本,人工占比一般在20%上下,海底捞因为服务要求高人力成本达到30%;租金一般在10%-15%,大品牌自带引流可以选择低价位置并获得优惠,比如海底捞租金占比只有4%。

此外还有折旧摊销以及水电能耗,占比一般在5%以内。对于同一区域的火锅店,人力和租金成本相对刚性,同一区域内火锅门店盈利能力的差异将主要来自收入端。

火锅不仅高度分散,并且不断有新进玩家试手。2017年火锅CR5仅为5.5%,其中海底捞市占率最高,但也仅达到2.2%,第二名刘一手市占率为0.9%,呷哺呷哺以0.8%的市占率位居第三。

中国烹饪协会主办的“中国餐饮业十大品牌评选”活动中,2014-2017年间火锅十大品牌变动频繁,仅有海底捞和呷哺呷哺两家品牌一直名列其中,可见火锅品牌竞争激烈程度。

这种情况短期内难以改变,究其原因在于火锅门店较高的盈利能力和较低的进入壁垒。与其他正餐类型相比,火锅由于操作简单,不需要较大的厨房和大厨,可以利用更多的空间摆桌,也省去了厨师的人力成本,因此火锅依然是餐饮行业中盈利能力较强的餐饮类型。

根据中国饭店协会数据,2017年火锅平均净利率为11.76%,居于各品类首位,而每平营收、人均劳效也居餐饮各品类高位。低门槛、高盈利吸引了众多市场参与者。

中国餐饮行业连锁化率低,集中度提升速度慢。连锁化相较于独立经营具有高存活率、规模采购优势、更短的经营管理学习曲线、联合广告促销等优势,然而我国餐饮行业连锁化率却远低于可比发达国家。

从餐饮连锁门店集中度角度看,中国餐饮门店连锁化率仅0.7%,远低于日本的7.9%和美国的13.70%。从餐饮连锁市场规模集中度角度看,中国连锁餐厅营业额占比6.2%,同样远低于日本的17.6%和美国的13.70%。

此外,根据海底捞招股书中沙利文给出的餐厅收入数据,2013-2017年间,中国连锁餐厅收入占比提升不到1%。

产业链的打造是火锅连锁化率提升的必由之路

近年来,全国火锅门店数量出现负增长,我们判断龙头企业市占率将会提升。

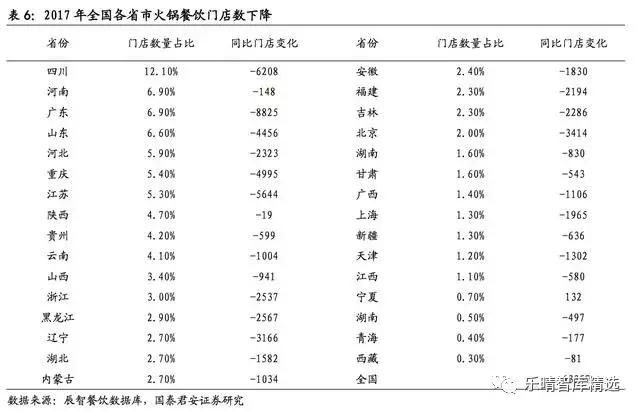

据辰智餐饮数据显示,2015年全国火锅门店数量高速增长,增速达21.58%,门店数量高速增长带来的是更激烈的门店竞争,2016、2017年我国火锅门店数量出现了下降趋势。

2016年我国火锅餐饮网点数量为36万家,同比小幅下降,2017年火锅餐饮网点数量为29.7万家,同比减少17.59%;2017年万人火锅门店数全国均值为2.315个,同比减少0.57个,所有省市均出现下滑。

从万人火锅门店数量角度测算全国潜在火锅门店数量。

由上表可知,全国平均每万人对应约2.1家火锅店。包括四川、重庆、内蒙等火锅起源地在内的6个地区火锅渗透率较高,每万人对应火锅店在3家以上。

部分地区火锅渗透率偏低,缘于火锅餐饮习惯尚未养成(如海南、浙江和广西),或与火锅类似的麻辣饮食竞争者较多(如湖南、江西地区)。

此外,中国北方对火锅的接受程度普遍高于南方地区,南方地区火锅的饮食习惯有待继续培育。

采取乐观假设测算潜在火锅门店数量,预期全国火锅店数量将长期增长,全国平均每万人对应3家火锅店,则全国火锅店数量可达43.88万家,火锅门店数量的长期增量有47.7%的空间。

产业链的打造将提升连锁火锅的盈利能力,确保品牌体验的一致性。

拆分火锅餐饮的ROE,火锅产业链的打造将通过提升净利率和周转率两方面提高ROE。

净利率方面,产业链打造利于成本控制直接提升净利率。而资产周转率主要由收入决定(资产一定时期内稳定),影响收入的主要是对顾客的吸引力,具体体现在价格、口味、服务和品质几个因素上。

火锅餐饮门槛低,但竞争压力大、淘汰率高,成功的火锅餐饮在价格、口味、服务、品质上都不能有短板,上游产业链的打造有助于口味、服务和环境体验的标准化,保证品牌形象和稳定性。

火锅产业链的打造将通过提升净利率和周转率两方面提高ROE

目前火锅行业的两大龙头海底捞和呷哺呷哺都较为注重整体产业链的发展,比如调味品和供应链体系的打造,控制成本的同时保证质量和口味的稳定可控。

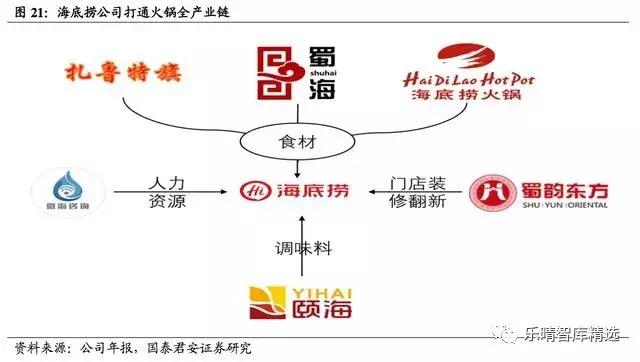

海底捞通过一系列关联第三方打通火锅全产业链,自建完善供货体系。其中上游食材由蜀海集团、四川海底捞、扎鲁特旗供应;中游调味品由颐海集团供应;此外还有蜀韵东方负责门店装修和翻新,微海咨询负责人力资源管理服务。

海底捞自身供应链已占采购+服务总金额的82%,自建的供货体系保证食材新鲜程度和质量的同时通过规模化降低了采购成本。

▌餐饮供应链:火锅连锁品牌的必由之路

餐饮供应链是餐饮连锁企业的核心

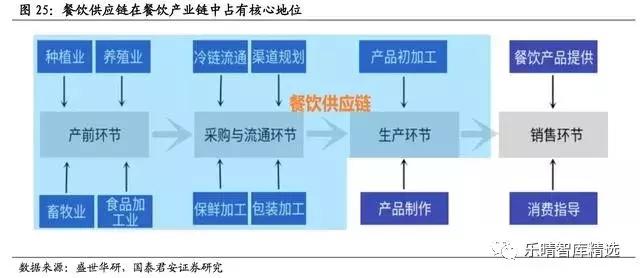

餐饮供应链主要是为餐饮店面提供生产所需的各类原料,包括食物原材料、调味品、初加工品等等。

囊括了原材料供应、初步加工、仓储、流通配送等多个环节,涉及餐饮连锁品牌生产销售的多个环节,现代餐饮企业的竞争一定程度上即是其餐饮供应链的竞争,餐饮供应链在餐饮产业链处于核心地位。

火锅餐饮供应链作为餐饮供应链的一个子类火锅餐饮,产前环节的原材料供应主要包括各类火锅食材(包括半成品)和火锅调味品;采购与流通环节包括冷链运输、冷库仓储、保鲜加工等;以蜀海供应链为代表的供应链企业还会根据餐饮门店的定制需求进行产品初加工。

按照轻重模式来划分,餐饮供应链企业可分为平台型(轻模式)和自营型(重模式)。

平台型指的是通过提供互联网平台来连接餐饮门店和食材供应商,代表企业有宋小菜、一亩田、小农女等;自营型,顾名思义,在于自建供应链,指的是餐饮企业自身承包了食材选购、仓储物流、食品初加工等到达门店端之前的多个环节。这一类的代表企业有美菜网、链农网、蜀海供应链等。

“轻”和“重”主要描述的是供应链企业在资产和链条两个维度的投入程度。“链条重”指的是企业企图实现农业养殖端—食品工业端—餐饮服务端的全覆盖,并拥有所有链条的利润。

“资产重”指的主要是对中央厨房、冷库、车辆的重资产投入。这两个“重”的维度决定了重模式相对于轻模式能带给企业更强的控制力和建立行业壁垒的可能。但与此同时,巨大的投入也会使得初期投入成本巨大而难以收回,产能利用低效,以及门店扩张速度相对较慢。

按照资源禀赋来划分,国内的餐饮供应链企业大致可分为餐饮背景、互联网背景、供应链背景等。国内餐饮背景的供应链企业主要有蜀海供应链、众美联供应链、信良记、功夫鲜食汇等,他们是为餐饮门店量身打造的,并将剩余产能供应非关联方餐饮企业。

互联网背景供应链企业在国内主要有美菜、链农、宋小菜、京东企业购等,他们以互联网企业为依托,致力于成为食材B2B电商平台。

供应链背景的餐饮供应链企业有冷联天下、餐北斗等,通过整合其在冷链物流、仓储、物联网等方面的优势,有望为居高不下的物流成本提供解决方案。

餐饮供应链:空间大、培育期长

美国餐饮供应链发展成熟,行业龙头集中度高。

美国餐饮供应链发展近半个世纪,成熟的餐饮供应链市场已经形成,2018年市场规模3000亿美元左右,行业龙头包括Sysco、U.S.foods及PFG等,市场份额最大的Sysco一家独占16%,CR3市占率超30%,而CR10市占率达39%,整个行业龙头市占率较高。相比于美国,我国尚未出现诸如Sysco这样完善的餐饮供应链企业。

我国火锅餐饮供应链市场空间估计:2018年中国餐饮市场规模42715.85亿元,但连锁化率比日本、美国分别少7.2pct和13pct。

上市公司餐饮企业原材料支出占总支出比例一般达到40%-50%,例如海底捞、呷哺呷哺2018年原材料支出占总成本分别为47.05%和42.35%。

如果餐饮连锁化率达到7%,原材料占餐饮收入比例达到35%,则餐饮供应链增量市场达到942亿,增长空间较大。

2018年我国火锅业总收入4814亿元,按照火锅餐饮业30%的采购成本比例来估计,2018年火锅餐饮供应链的市场空间超1444亿元。

▌火锅调味料:相对下游更集中

火锅产业链上游的调味料行业处于发展初期,盈利能力佳,行业竞争的关键在于新品类的研发能力以及销售能力。

行业空间将随国民餐饮习惯的培育而不断扩张;在公司层面,现有龙头公司通过销售渠道的全国渗透和新增客户类型、新增产品品类带来确定性较高的成长性。

市场成长空间大

复合调味料是近年来形成的一种新概念,指由两种以上调味原料经混合、加热等工艺处理而制成的调味料,近年来增速较快。

我国复合调味料市场规模已由2013年的557亿人民币增长至2018年的1091亿人民币,CAGR达15.83%。

我国的复合调味料市场可分为五个部分,包括鸡精、火锅调味料、中式复合调味料、西式调味料及其他,分别占比28%、21%、19%、16%、16%。市场结构方面,复合调味料市场结构较为稳定,各细分市场占比变化不大。

行业经营者主要分为两种类型,一种是从公司建立起就专注于复合调味料的生产,如红九九,天味食品;另一种是从火锅餐饮起家,逐步拓展产业链,进军复合调味料市场,如颐海国际、德庄,小肥羊。

这些公司主业均是火锅调味料(包括火锅底料和蘸料)并逐步拓展新的复合调味料品类(如酸菜鱼、小龙虾调料、串串香底料等)。

火锅调料行业增速快于火锅行业增速。2018年火锅调味料市场规模达237亿元,其中火锅底料市场规模为194亿元,占比81.85%;火锅蘸料市场规模为43亿元,占比18.14%。

火锅底料市场中,受益于消费升级,中高端火锅底料占比不断提升,已由2010年的14.6%提升至2015年的22.6%。

根据Frost&Sullivan数据,2010-2015年火锅调味料市场CAGR为16.10%,2016-2020年预计CAGR为14.72%,其中火锅底料CAGR为14.96%,火锅蘸料CAGR为13.62%,火锅调料增速快于火锅门店10.36%的规模增速。

竞争格局分散,小龙头崭露头角

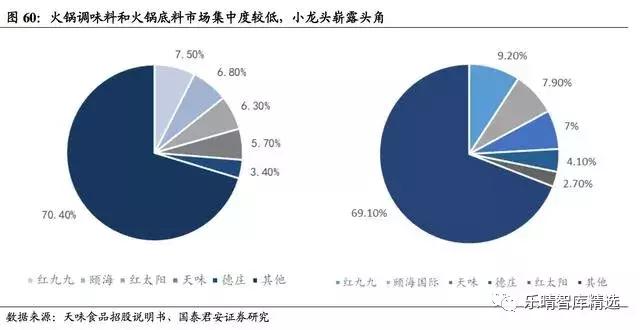

小龙头崭露头角。相较于火锅行业,火锅调味料相对集中。

据Frost&Sullivan统计,2015年,中国火锅调味料行业CR5为29.7%,其中红九九占比7.5%、颐海国际占比6.8%、红太阳占比6.3%、天味占比5.7%、德庄占比3.4%。

火锅底料行业CR5为30.9%,其中红九九占比9.2%,颐海占比7.9%,天味占比7%,德庄占比4.1%,红太阳占比2.7%。

定位中高端的颐海国际和定位大众的天味是行业主要上市公司,从市占率来看,颐海火锅底料规模高于天味,2018年颐海国际火锅底料营业收入为19.56亿元,天味食品火锅底料营业收入为6.85亿元。

剔除颐海国际对海底捞供货的关联交易带来的市场规模影响,颐海国际对第三方的火锅底料部分营收也呈现快速上升趋势,并于2017年起超越天味食品。

2016-2018年天味食品火锅底料营业收入分别为4.63亿元、4.98亿元和6.85亿元;2016-2018年颐海国际火锅底料第三方营业收入分别为2.89亿元、5.24亿元和8.12亿元。

行业盈利能力强,护城河的建造在于不断提升规模优势

川味复合调味品龙头均有较为优秀的盈利表现,2018年颐海国际和天味食品的净利率分别是20.39%和18.87%,ROE也分别达到29.53%和25.77%。

拆分天味食品成本和费用构成,原材料成本和销售费用是影响公司净利率的主要因素,天味食品2018年原材料成本占营业成本比重为89.51%,销售费用率为12.91%。

生产火锅调味料的企业原材料成本占成本比重较大,对公司毛利率影响较大,天味食品2016-2018年原材料成本占主营业务成本的比重分别为88.15%、88.20%和89.51%,颐海国际2016-2018年原材料成本占主营业务成本的比重分别为90.63%,74.43%和66.99%。

▌速冻火锅制品:业态成熟,龙头优势明显

火锅制品行业发展阶段较为成熟,行业规模在经历了高速增长后趋于平稳,目前行业玩家较多,但竞争格局已定,行业竞争进入龙头收割中小企业市占率的阶段。

受制于较低的毛利率和较高的销售费用,火锅制品行业盈利能力相对较差,龙头企业规模优势明显,通过降价提升产品性价比,快速扩张市场份额,一方面增强成本控制能力,一方面摊薄较为刚性的管理和销售费用得以在降价增量的同时确保盈利能力的稳定,不断挤压中小企业生存空间,行业集中度提升确定性较高。

虽然行业增速放缓,未来随着我国冷链产业的普及发展和国民速冻消费渗透率的提升,火锅制品行业仍有较为广阔的发展空间。

行业趋势:产品高端化,提升盈利能力

常规火锅制品同质化程度较高,企业盈利能力普遍偏低,随着消费水平提高,消费者越来越注重高品质、品牌化的产品,上市公司也在高端产品发力,走产品差异化竞争路线,主要厂家均推出中高端产品,如海欣食品推出的“鱼极”品牌,安井食品推出的“丸之尊”,升隆推出的“丸之初”。

高端产品相比常规火锅制品毛利率较高,海欣食品普通速冻鱼糜制品毛利率大概在30%左右,而高端产品鱼极毛利率大概在50%左右,因此行业许多公司将高端产品作为突破点。

高端火锅料包括以下几类:一是蟹仔包、海胆包、龙虾球等异形产品;二是鲜虾滑、墨鱼滑等滑类产品;三是以牛肉丸、鱼蛋、鱼肠为代表的优质丸类肠类产品等。高端制品与原来的火锅料产品有很多交叉重叠,还包括一些新的优质产品。

目前火锅制品行业对高端品牌建设有贡献的主要是中小企业(如桂冠、四海、永福等。桂冠主要做经济发达的华东市场,当地品牌影响力较强;四海的鱼蛋、永圆的福袋等单品表现都不错,增长势头较好),大企业的高端品牌多处在培育阶段,营收占比较小。

目前,高端火锅制品的发展面临问题亟待解决:1丸子品质较低已成不少消费者的普遍感受,火锅制品要改变消费者心目中的固有形象并非易事;2目前火锅料的主要销售渠道还是传统的大流通,针对高端制品的渠道如高端火锅店、休闲渠道、KA卖场、精品超市、西餐厅、连锁大型餐饮等拓展不完善;3品质参差不齐,目前市场上很多所谓的高端产品只是价格高,品质没有跟上。报告来源:国泰君安(刘越男、芦冠宇)

乐晴智库,深度行业研究 (公众号ID: lqzk767,网站:)返回搜狐,查看更多

Copyright © 36加盟网

全国免费服务热线:13148487947

友情提示:投资有风险,咨询请细致,以便成功加盟。