深度剖析当下运动鞋服行业库存现状

深入分析运动鞋和服装行业的当前库存状态

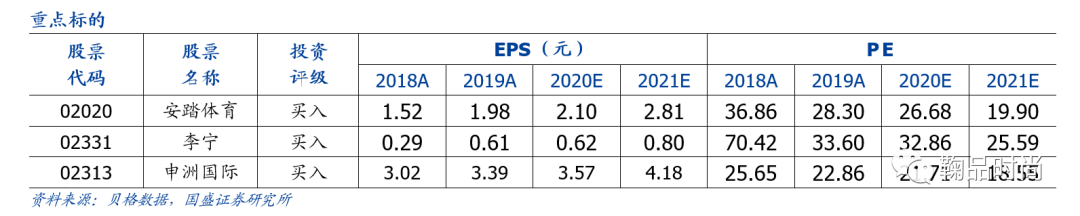

投资重点

在这个行业主题中,我们主要回答当前运动鞋和服装的库存积压是否会重现该行业在2012年的大规模库存清算。我们认为,由这种外部冲击引起的库存问题不会达到严重的2012年,随后的库存处理和恢复将花费相对较短的时间。

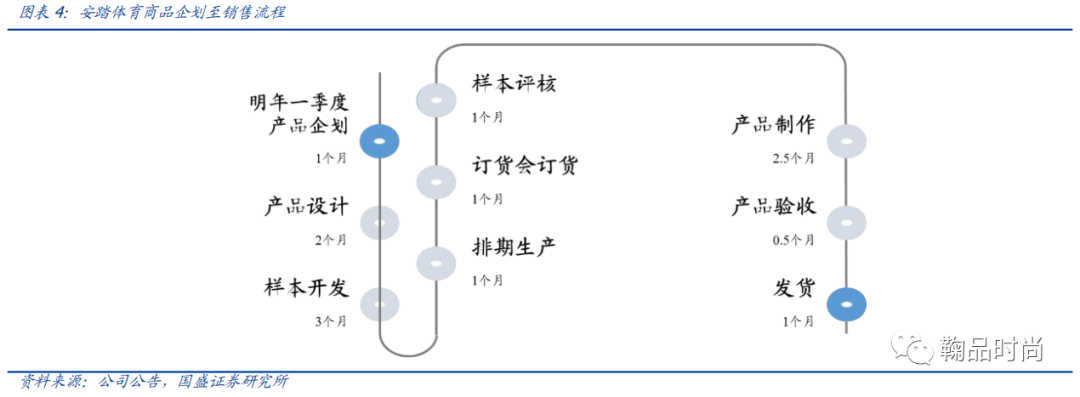

在理想条件下,加盟 /直接模式报告库存周转天数为60-90天/ 120-150天。无法直接比较品牌服装在不同业务模式下的周转天数。库存周转天数是从产品检查到从仓库交货的时间加上向商店交货所需的时间。对于大多数公司而言,产品订单将提前两个季度下达。根据生产周期的长短,从订单会议到生产和存储的时间为2-3个月,交货周期0.为5个月(需要考虑直接销售模式进行销售。持续时间)

从2008年到2012年,行业的盲目扩张导致库存积压,领先的运动鞋和服装加强了零售管理。我们认为,2008年至2012年运动鞋和服装行业的库存危机的主要原因是:1)供过于求,门店扩张的速度远远快于行业增长需求,并且有15个以上的国内品牌超过3000个商店(2020年仅4家)(约2年); 2)零售管理能力薄弱以及未开发的库存处理渠道导致清仓时间过长(约2年)。 2012年之后,公司加强了零售管理,以增强品牌影响力和渠道控制力。

领导者对这一流行病做出了积极反应,库存问题相对可控。受新皇冠流行的影响,终端流量有所下降,但以电子商务为主导的运动鞋和服装的表现要好于行业平均水平。 1)与2008年相比,这次的库存问题主要来自短期的外部冲击,运动鞋和服装行业从2020年到2020年蓬勃发展,每个品牌的库存都处于健康状态(仅李宁在2020年底拥有渠道广告资源)。 4. 2个月内,安踏品牌的库存与销售比率在4-5之间; 2)我们认为,安踏和李宁的零售管理能力在过去已经得到了显着提高,其消化渠道更加多样化,电子商务渠道的库存消化能力也有所提高。更强大的是,安踏体育/李宁的两个电子商务渠道均贡献了约20%的收入。同时,Ole的渠道现已成熟,并已成为许多品牌清除库存的重要渠道。

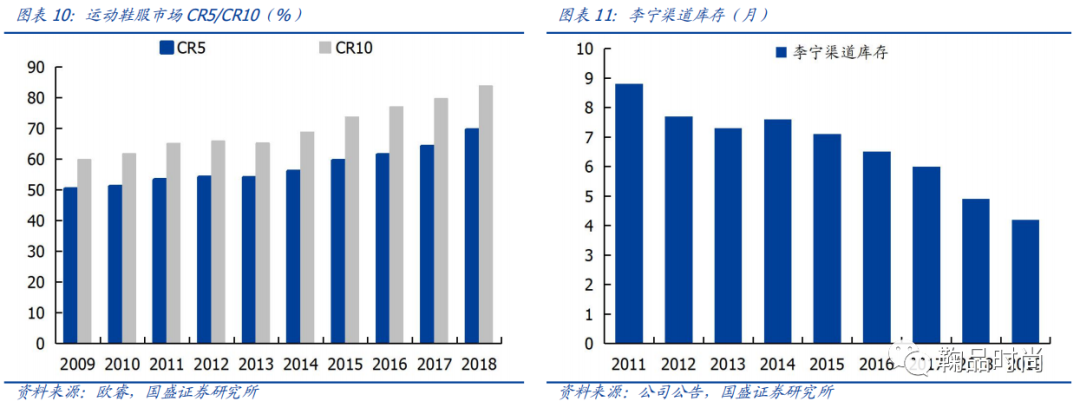

投资建议:我们的长期观点没有改变:我国的运动鞋和服装行业拥有广阔的空间和稳定的竞争格局(CR5超过65%)。我们认为,当前的运动鞋和服装行业仍处于高繁荣阶段。该行业正面临短期冲击。我们认为,目前领先的运动鞋和服装公司的复苏水平好于行业平均水平,过去积累的零售管理能力更加明显,在流行病的影响下市场份额有望进一步提高。继续推荐李宁,神舟国际的安踏体育。

风险提示:新的王冠流行的影响的时间和范围超出了预期,这将对公司的业务产生不利影响;下游客户订单的波动影响营业收入;海外业务扩张未达预期;棉花价格波动风险;外汇波动风险。

前言

在当前新皇冠流行的影响下,市场关注运动鞋类公司的库存,并质疑该行业是否会在2008年重现库存冲击并进入调整阶段。在这方面,本行业主题将侧重于库存形成的机理,并比较2008年至2012年行业与当前库存问题之间的异同。我们认为,由外部冲击导致的库存问题不会在2012年达到严重程度,后续的库存处理和恢复将需要相对较短的时间。

如何正确处理库存?

不同业务模式下的库存周转率

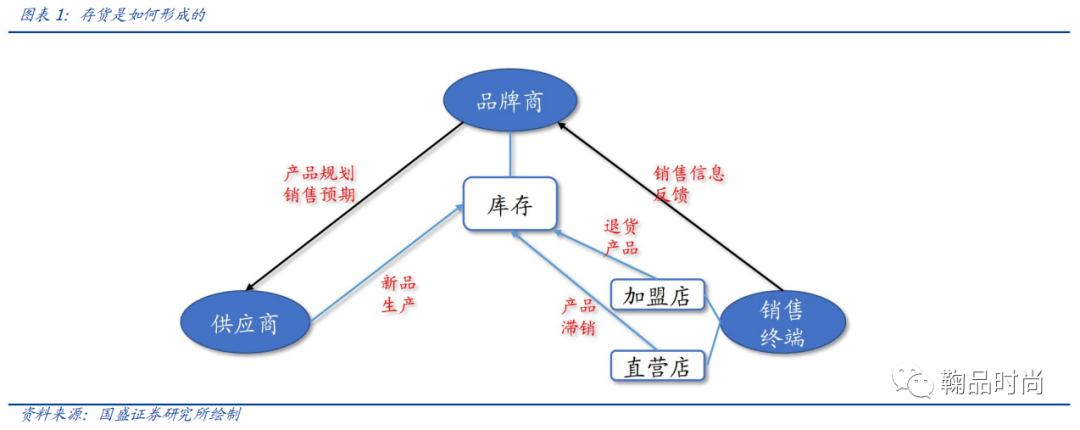

库存的产生来自:1)根据销售计划在生产之前形成。在生产过程中和生产结束时,尚未出售的新产品将构成库存商品。这种库存形式实质上是为将来的销售做准备; 2)在销售过程中出现无法销售和退货的情况,这种情况就形成了。库存实质上是由公司的生产计划与实际销售之间的差异引起的。

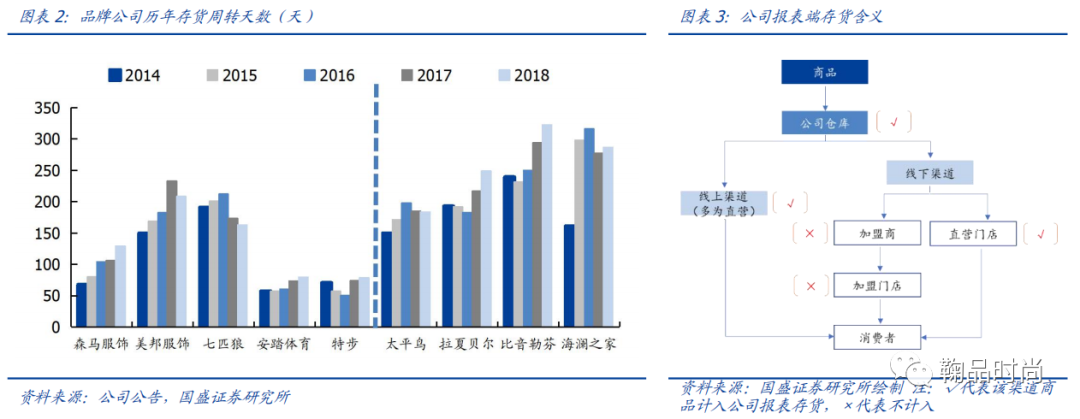

无法直接比较品牌服装在不同商业模式下的周转天数。库存周转速度越快,周转资金的库存占用水平越低,转换为现金,应收账款等的速度越快,而库存周转速度越慢会影响流动性。但是,无法直接比较品牌服装在不同商业模式下的周转速度。基于加盟的品牌服装公司和直接经营的品牌服装公司的周转速度不同。根据计算,加盟类公司从2012年到2020年的平均周转天数为172天,直营公司的平均周转天数为222天。前者平均比后者少50天。

周转天数的差异是由于报告方库存数量的含义不同。在直接模式下,公司的报告库存不仅包括公司的仓库级库存,还包括直营商店中的渠道库存。在加盟模式下,公司的产品在不再实现销售的同时被卖给加盟个商家。与作为主要公司的加盟模型相比,报告中包含的公司,具有直接运营模式的公司报告方可以更全面地反映公司的库存。

合理的库存周转速度是多少?

通过分析库存形成过程,我们认为公司在加盟模式下的报告期末库存周转天数约为70-100天,而直销模式下的周转天数增加了2-以加盟为基础的3个月。

加盟模式:处于理想状态的公司的库存周转天数是从产品检查到交货时间的时间+交货到商店所需的时间。对于大多数公司而言库存鞋加盟,产品订单会提前两个季度下达。根据生产周期的长短,从订单会议到生产和存储的时间为2-3个月,交货周期0.为5个月,然后考虑一定百分比的退货。在完整的加盟格式中,库存周转天数大约为2. 5- 3. 5个月,而差异主要取决于提前库存的时间和退货的比例。

加盟的一部分是主要公司,以安踏体育/李宁为例。从产品检查到交货的时间为1. 5个月,考虑到所有商品均以0.的价格送往加盟商店市场。考虑到一定的退货和换货百分比,该品牌的合理营业额约为60天。 (安踏体育/李宁到2020年的库存周转天数将为86/76天。考虑到安踏和李宁收入的45%/ 50%由直销构成,周转速度基本上在合理范围内。)

直接销售模式:合理的库存周转天数是从产品检查到从仓库交货的时间+交货到商店所需的时间+正常的销售时间。因此,直接模式下的合理周转天数比加盟模式下要慢2-3个月。

2008年至2012年运动鞋行业的库存危机是如何产生的?

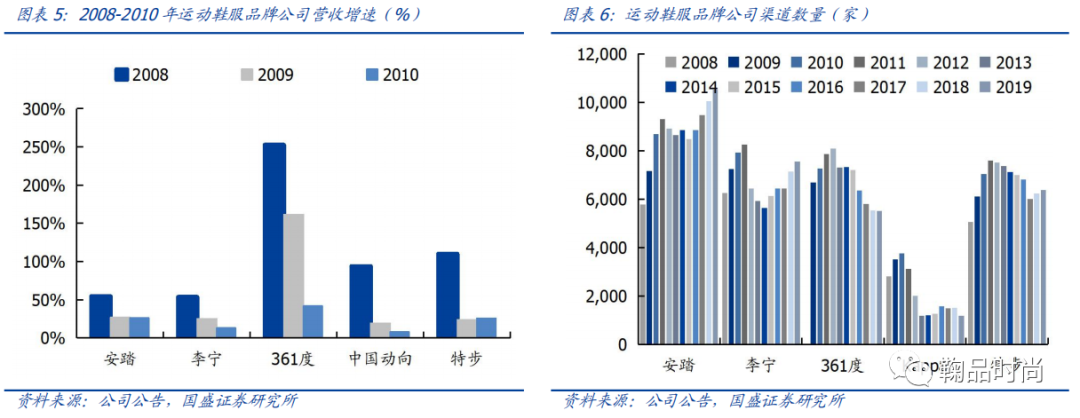

在2008年的“奥林匹克热”的刺激下,该行业过度扩张。 2008年北京奥运会在中国体育史上具有划时代的意义。中国本地的运动鞋和服装公司首先获利并上市:李宁(200 4),安踏(200 7),特步(200 8)],361度(200 9),峰(200 [k21)) )。在资本的祝福下,四个主要的国内品牌发展迅速,2007年至2010年这四年间,收入的平均复合增长率为46%(初始收入的加权平均值),而耐克的复合增长率为在同一时期,亚洲(主要是中国和日本)的市场份额仅为2%。2009年,李宁集团赢得了9. 8%的市场份额,超过了阿迪达斯(7. 2%),试图赶超国际一线品牌耐克(1 4. 5%)。

就商店数量而言,我们估计当时有15个以上的品牌拥有3,000多家商店。其中,安踏/李宁/ 361度/特步品牌店数在2011年已超过8000家。此外,渠道管理模式主要是加盟,加盟的零售管理相对薄弱,给企业带来了隐患。该行业的广泛增长。

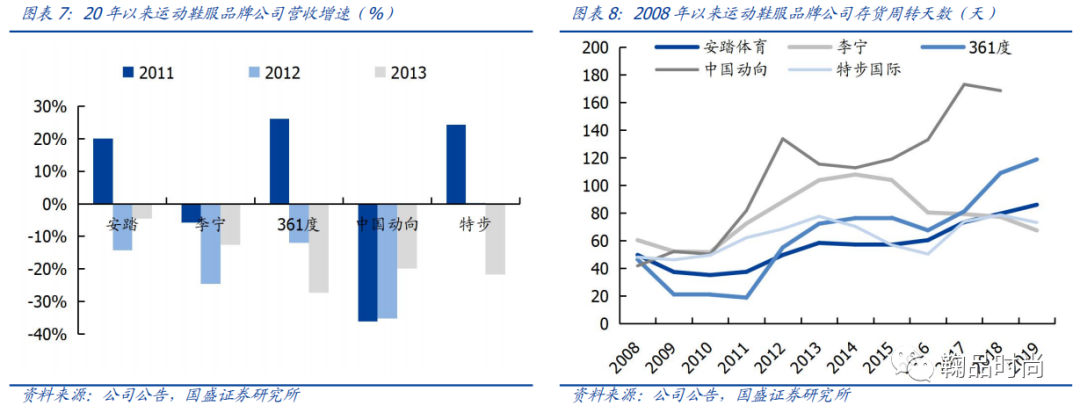

盲目扩张导致库存积压,行业陷入低谷。随着2008年北京奥运会的结束,人们对运动鞋和服装消费的热情逐渐恢复正常。尽管运动鞋和服装品牌仍保持快速扩张店面的势头,但自2008年以来,品牌公司的收入增长已显着放缓,渠道库存积累,库存周转天数增加。在基于加盟模型的业务模型下,李宁的库存如果周转天数超过100天,则渠道库存将累积到8. 8个月(正常的周转天数约为60天,库存将累积4天-5个月)。到2012年,主要运动品牌的收入出现负增长,整个行业已进入关闭门店的趋势。尤其是行业中的小型公司承受亏损的能力有限,并且经历了加速的清算。

总而言之,我们认为运动鞋和服装行业从2008年到2012年发生库存危机的主要原因是:1)供过于求,门店扩张快于行业增长需求; 2)零售管理功能薄弱,无法处理库存渠道,导致清除库存的时间太长。

在经历了2012年的苦难之后,中国本土公司正在积极寻求出路,着重于打造综合品牌实力。安踏率先从“批发到零售”的3. 0时代复苏,并成功进入“单一焦点,多个品牌和全渠道”的4. 0时代。李宁选择专注于主品牌,互联网+客户体验策略,逐步增强品牌影响力。尽管每个品牌采取不同的策略库存鞋加盟,但其核心是建立品牌影响力,加强零售管理和增强市场话语权。

当前这种流行病的影响将给运动鞋业带来多少库存压力?

在流行病的影响下,终端流量下降,并且存在客观的库存压力。

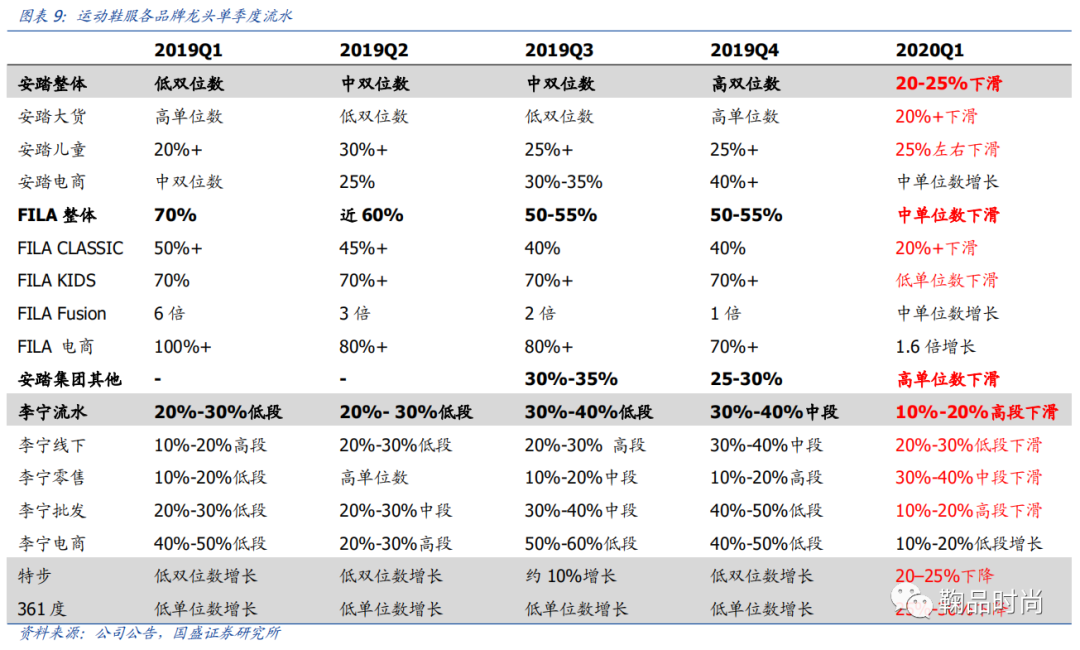

受新皇冠流行的影响,春节后,各种品牌的服装都受到门店关闭的影响,线下流量严重下降。在电子商务的推动下,领先的运动鞋和服装的表现优于行业平均水平。安踏集团和李宁的整体销售额下降幅度在15%-20%之间,而FILA品牌的下降幅度中位数表现明显好于预期。流水电子商务做出了巨大贡献。安踏品牌/ FILA品牌/李宁品牌电子商务公司的单位数/低两位数/ 1.增长了6倍。

每个品牌的库存周转率在短期内有所下降。安踏和特步品牌的库存/销售比率上升到5-6,而FILA品牌上升到8左右。(在正常情况下,安踏和特步品牌的库存/销售比率在4-5之间,而FILA是5-6。)

但是,当前的国内流行病得到了很好的控制,终端流量正在逐步恢复。我们认为,外部冲击导致的库存问题不会在2012年达到严重程度,后续的库存加工和回收将花费相对较短的时间。

从今年的实际情况来看,该流行病最严重的时期是2月至2月,主要是2020年春季销售旺季。在第一季度,2月份的销售占相对较小的比例。同时,每个公司都采取了积极的对策。 1)安踏(Anta)和其他品牌积极推广全员工零售,开设微信购物中心和其他方法,以将离线流量引入在线渠道; 2)一些品牌减少了少量订单,增加了加盟业务的退货率或库存回购等待工作以帮助加盟业务渡过难关。自3月以来,对终端流量的反应也很明确。

从比较的角度来看,库存问题的原因和零售管理模式已经改变。当前的库存问题要好于2008-2012年的库存危机。

如上所述,过去库存问题的原因更多是由于过去几年中商店的广泛扩张造成的严重供过于求。市场上充斥着许多拥有大量商店的小品牌。竞争态势明显优于10年前(从过去几年的市场集中度变化可以看出)。从时间上看,2008年至2012年的库存积累过程是一个长期过程,这次的库存问题主要来自短期外部冲击。在2020-2020年,运动鞋行业蓬勃发展,所有品牌的库存都很高。在健康状态下,这次形成的库存问题相对可控(李宁在2020年底的渠道库存仅为4. 2个月,安踏品牌的库存与销售比率在4-5之间)

领先的零售管理能力得到了显着提高,消化渠道也得到了多元化。在2008-2012年行业低迷之后,领先品牌公司经历了从批发到零售的转型,直销比例不断提高,加盟商人的零售指南也得到了加强,以更加冷静地应对危机。并且当前的库存处理方法更加多样化。 1)与2008年相比,运动服装电商渠道收入的比重显着提高,电商渠道的库存消化能力更强。安踏体育/李宁的电子商务渠道贡献了约20%的收入。 2)目前,Ole渠道已经成熟,并已成为许多品牌清理库存的重要渠道。

投资建议:长期繁荣,领先竞争力明显

我们的长期看法没有改变:我国的运动鞋和服装行业拥有广阔的空间和稳定的竞争格局(CR5超过65%)。我们认为,当前的运动鞋和服装行业仍处于高繁荣阶段。该行业正面临短期冲击。我们认为,目前领先的运动鞋和服装公司的复苏水平好于行业平均水平,过去积累的零售管理能力更加明显,在流行病的影响下市场份额有望进一步提高。继续推荐李宁,神舟国际的安踏体育。

安踏体育:第一季度,安踏集团的销售额下降了约15%-20%。 FILA品牌的表现优于Anta品牌。该集团的电子商务实现了近50%的增长率,并有望在下半年恢复增长。在海外,如果国际流行病在7月左右得到控制,Amer业务的影响将相对可控(冬季收入占65%以上)。作为全球领先的运动鞋类公司,安踏集团已迅速制定了多品牌战略。 Amer Group业务的整合加速了公司的国际化进程。预计2020财年至2022财年归属于母公司的净利润为5 6. 7/7 6. 0/8 9. 1亿元人民币,当前市场价值为1,718亿港元,对应于2020/2021年PE的27/20倍。

李宁:集团第一季度的营业额下降了15%-20%,其中加盟渠道的降幅小于直销渠道,电子商务实现了两位数的营业额增长。我们预计该集团将在下半年恢复两位数的增长,并且年收入将保持稳定。通过严格的费用控制,与2020年相比,净利率仍将增加(扣除一次性收益后)。基于李宁的品牌积累和消费者认可度,尽管这种流行病将给公司带来短期影响,但我们对集团销售方面的改善和长期盈利能力的增长感到乐观。我们估计2020-2022年归属于母公司的净利润将为1 5. 3/1 9. 7/2 2. 9亿元人民币,而目前的市值将为572亿港元,其中对应于2020/2021 PE的33/26倍。维持“买入”评级。

神舟国际:在完整,稳定的产业链基础上,H1订单保持相对稳定,目前正进入第三季度订单期,受国际疫情影响,我们预计公司订单将略有调整,与客户沟通的频率将得到加强。 ,利用自身完整,稳定的产业链优势获得客户的信任。海外工厂处于正常运行状态,做好防疫前期工作。预计2020财年至2022财年归属于母公司的净利润为5 3. 7/6 2. 8/7 4. 2亿元人民币,当前市场价值为1,324亿港元,对应于2020/2021年22/19倍的市盈率。

Copyright © 36加盟网

全国免费服务热线:130*1234567

友情提示:投资有风险,咨询请细致,以便成功加盟。

(提交后,企业招商经理马上给您回拨)